Bireysel Kredi Faiz Oranlarındaki Artış ve Tüketiciler Üzerindeki Etkisi

Yapı Kredi Bankası'nın güncellenen kredi detayları ışığında, Türkiye'deki bireysel kredi faiz oranlarındaki yükselişin ve ilave masrafların tüketiciler üzerindeki olası etkilerini ele alan kapsamlı bir analiz.

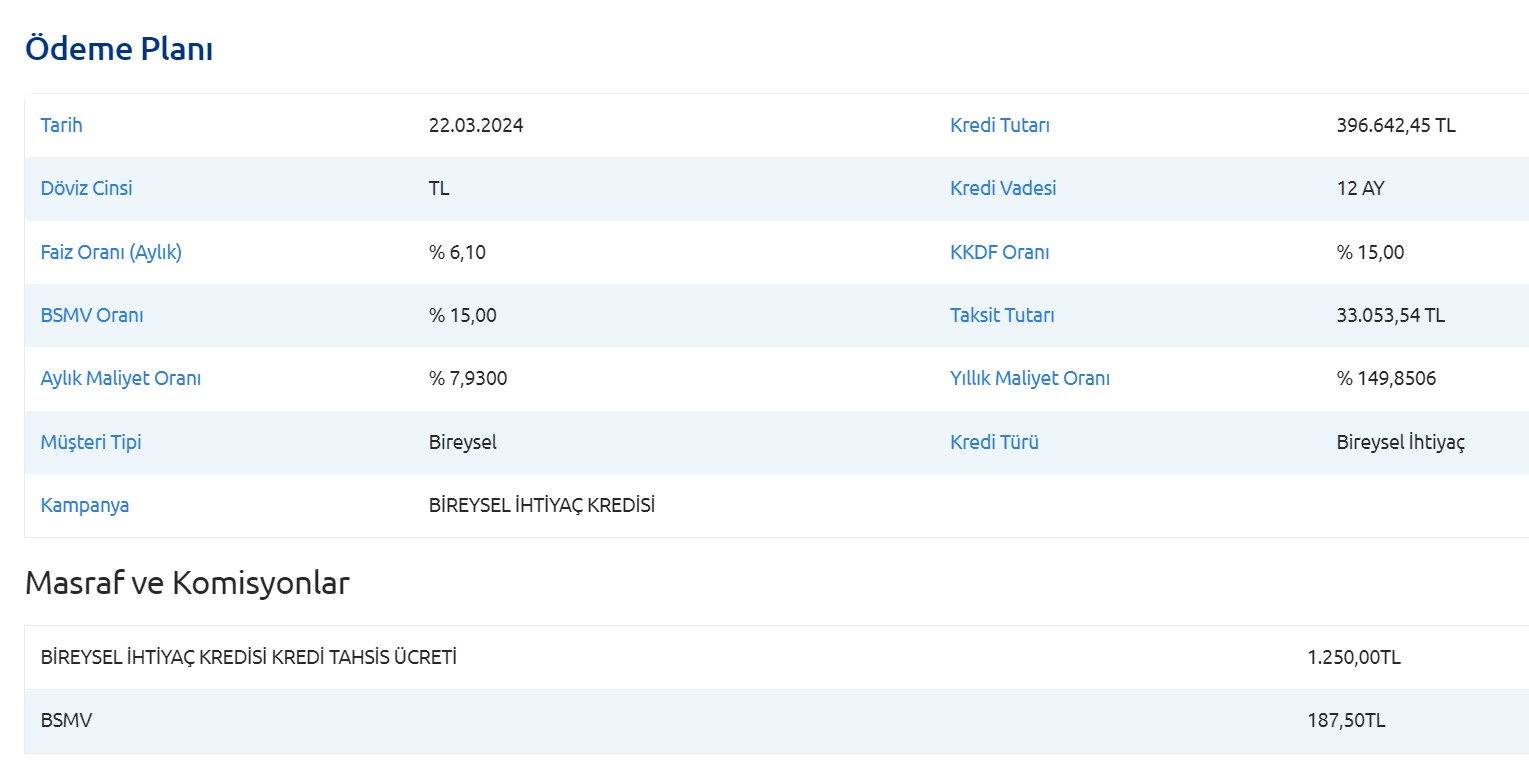

Türkiye'deki finans piyasalarında bireysel kredi koşullarındaki son değişiklikler, tüketicilerin borçlanma maliyetlerinde önemli değişimlere işaret ediyor. 22 Mart 2024 tarihinde Yapı Kredi Bankası tarafından yayımlanan yeni kredi detaylarına göre, bireysel ihtiyaç kredilerinde faiz oranları ve ek masrafların yükselişe geçtiğini gözlemliyoruz.

Bankanın sunduğu bireysel ihtiyaç kredisi paketi, müşterilere 396.642,45 Türk Lirası tutarında finansman sağlıyor. Dikkat çekici olan ise bu kredinin 12 aylık vade süresi boyunca, aylık yüzde 6,10 gibi bir faiz oranı ile sunulması. Kredinin toplam maliyetini değerlendirirken, yıllık maliyet oranının yüzde 149,8506'ya ulaştığını görmekteyiz. Bu oranlar, banka müşterilerinin finansal planlamalarını yeniden gözden geçirmelerine sebep olacak niteliktedir.

Özellikle son dönemde Türkiye ekonomisinde yaşanan dalgalanmalar ve kredi faiz oranlarındaki artış trendi, Yapı Kredi Bankası'nın belirlemiş olduğu oranları piyasadaki diğer oranlarla karşılaştırmalı olarak analiz etmeyi gerektiriyor. KKDF oranı yüzde 15,00 ve BSMV oranının yüzde 15,00 olarak belirlenmesi, bu kredi paketinin maliyetini daha da artırıyor.

Ek masraflar arasında, kredi tahsis ücreti olarak belirlenen 1.250,00 Türk Lirası ve BSMV için ayrılan 187,50 Türk Lirası bulunuyor. Bu ek masraflar, kredinin yıllık maliyet oranına dahil edildiğinde, tüketicilerin ödemesi gereken toplam tutarın önemli ölçüde arttığını gösteriyor.

Bu artışlar, kredi arayışındaki bireyler için finansal yükün ağırlaşmasına neden olurken, özellikle düşük ve orta gelir düzeyine sahip vatandaşlar için erişilebilirlik ve sürdürülebilirlik açısından soru işaretleri yaratıyor. Aylık taksit tutarının 33.053,54 Türk Lirası olması, tüketici harcamaları üzerindeki baskıyı daha da artırıyor.

Bu durum, kredi kullanıcılarını daha uzun vadeli ve düşük faiz oranlarına sahip kredi seçeneklerine yönlendiriyor. Ancak, uzun vadede düşük faiz oranlarının bile toplam maliyet üzerinde belirgin bir etkisi olabilir. Tüketiciler için en uygun finansman seçeneğini belirlemek, piyasada mevcut tüm alternatifleri kapsamlı bir şekilde değerlendirme gerektiriyor.

Yapı Kredi Bankası'nın bu adımı, diğer bankaların benzer kredi paketlerini nasıl şekillendireceği ve tüketicilerin krediye erişim koşulları açısından ne gibi tepkiler vereceği konusunda bir gösterge olabilir. Piyasa uzmanları, bankaların rekabet koşulları ve uluslararası ekonomik faktörler doğrultusunda, kredi faiz oranları ve ücret politikalarında değişiklik yapma ihtimaline dikkat çekiyorlar.

Tüketiciler ise, kredi kararlarını verirken, bu tür değişkenlere karşı dikkatli olmalı ve finansal sağlık için planlamalarını buna göre yapmalıdır. Bireysel kredi kullanmayı düşünen vatandaşların, faiz oranlarındaki değişimleri, bankaların sunduğu kampanyaları ve kredinin toplam maliyetini ayrıntılı bir şekilde incelemeleri önem taşıyor.

Sonuç olarak, Yapı Kredi Bankası'nın güncellenen bireysel kredi detayları, Türkiye'deki tüketiciler için finansal kararlarına yeni bir perspektiften bakma ihtiyacını doğuruyor. Bankalar ve tüketiciler arasındaki bu dinamik ilişki, finansal piyasalardaki gelişmelerle birlikte daha da önem kazanıyor ve tüketicilerin ekonomik refahı üzerinde belirleyici bir rol oynuyor.

Bakmadan Geçme